【新社会人必見】給与明細の見方

給与明細を初めてもらったとき、

「いろいろ引かれているな」と感じられた方は多いのではないでしょうか。

とくに、「各種保険料や税金はそもそもどういうもの?」と疑問を持たれた方。

そんな「あなた」のために、この記事では給与明細の記載内容から、その内訳を詳しく解説していきたいと思います。

⇒1分半でわかる!記事のまとめ動画はコチラ!

給与明細の記載内容

給料明細の様式は企業によって異なります。

今回は、この画像を参考に、給与明細について解説します。

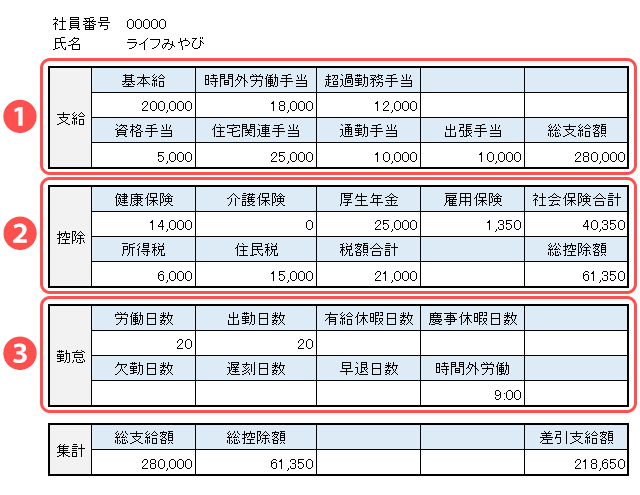

3つの区分

給与明細は、「支給」、「控除」、「勤怠」の3つの区分に分かれます。

①支給:会社が従業員に支払っている給与の「総支給額」

②控除:各種税金や保険料など、給与から天引きされる「総控除額」

③勤怠:労働日数など、月にどのくらい働いたかなどの勤務状況

「支給」-「控除」=手取り

実際に従業員の手元に入ってくる手取りの金額は、「総支給額」から「総控除額」を引き算した金額になります。

つまり、総支給額が25万円で控除額が5万円であれば、手取りの給与は25万円-5万円=20万円となります。

「勤怠」で労働時間の確認

支給の金額は原則、勤怠の情報にもとづいて計算されます。

たとえば、勤怠の「時間外労働」の欄に10時間と記載されていれば、10時間分の時間外労働手当が支給の欄に記載されます。

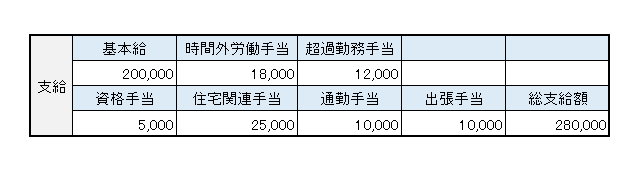

「支給」の欄に記載されている内容

総支給額=基本給+各種手当

「基本給」は、ベースとなる給料です。

「基本給」に「各種手当」(残業手当や通勤手当など)を加えたものが「総支給額」です。

基本給が最も重要

基本給はもっとも重要な項目です。

ところで、「基本給25万円」と「月給25万円」は同じ意味でしょうか。

実は、両者には違いがあります。

「基本給25万円」の場合

・総支給額=基本給25万円+手当(残業代、住宅手当など)

=25万円+手当

「月給25万円」の場合

・総支給額=基本給+手当(残業代、住宅手当など)

=月給25万円(手当を含む)

求人を見る際は、基本給なのか、月給なのかも、確認するようにしましょう。

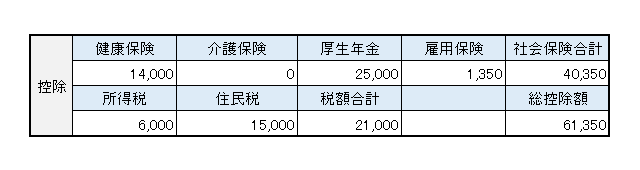

「控除」の欄に記載されている内容

「税金」と「社会保険料」

・税金

所得税と住民税が給与(総支給額)から控除されます。

所得税は、給与所得が高額になるほど税率も上がります(=累進課税制度)。

住民税は所得割と均等割という2つの要素で構成されています。

所得割は、地域によって若干の違いはありますが、一般的に前年課税所得(給与のうちの課税対象となる金額)の10%程度であることが多いです 。

均等割は、所得に対して何%という形式ではなく、地域ごとに数千円程度の一定金額が定められています。

住民税は前年の所得に対してかかるので、新社会人の場合は所得税のみが引かれます。2年目以降(厳密には2年目の6月以降)になると、住民税の欄にも税金額が記載されるでしょう。

・社会保険料

社会保険料は、健康保険料、介護保険料、厚生年金保険料、雇用保険料の合計です。

それぞれの支払う目的を紹介します。

| 社会保険料 | 支払う目的 |

|---|---|

| 健康保険料 | 公的健康保険制度に加入するため。 病院での治療費が3割負担になる。 |

| 厚生年金保険料 | 国民年金に上乗せする形で、老後に年金を受け取れるようになるため。 |

| 雇用保険料 | 失業したときに失業給付金を受けたりや、条件を満たした場合に受けられる教育訓練給付金などの制度を活用したりするため。 |

| 介護保険料 | 40歳になった時点から支払い義務が生じる。 被保険者が介護サービスを受ける必要が出てきた場合に、その費用負担の一定割合を軽減してくれる制度を利用するため。 |

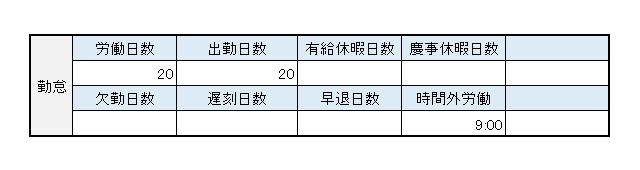

「勤怠」の欄に記載されている内容

「どのくらい働いたか」という情報

自分が月に何日勤務して、どのくらい時間外労働(残業)をしたのか、どのくらい欠勤したのかなどの情報を確認できます。

時間外労働が正しく反映されているか、勤務日数が間違っていないかなどを確認しましょう。

給与明細を見て不安を感じたら

ここまで給与明細ついて解説してきました。

では、あらためて給与明細を見て感じることがあるでしょうか。

「たくさん給与をもらえているから何も不安はない!」という方。

「今のままだと将来が不安だな」のように問題意識を持たれた方。

さまざまでしょう。

たとえば、毎月きちんと厚生年金保険料を納めていても、少子高齢化がこのまま進めば、期待していただけの年金を受け取れないかもしれません。

そこで、自分自身で資産形成、資産運用をおこなうというニーズが増えています。

資産形成、資産運用というと、株式投資が代表的なものとしてイメージされますが、保険にも資産形成として活用できるものがあります。

終身保険(低解約返戻金型)を貯蓄代わりに活用する

保険には「掛け捨て型」と「貯蓄型」と呼ばれるものがあります。

終身保険は貯蓄の機能をもつ保険です。

一定の保険料払込期間を過ぎた後、解約時にこれまで支払った保険料よりも多くの解約返戻金を受け取れるという商品があります*¹。

*¹ 保険料払込期間中に解約した場合などは、返戻率が100%を下回る(支払った保険料の方が解約返戻金よりも多くなる)可能性があります。

ただし、保険商品なので「死亡すれば遺族に保険金が支払われる」こと、つまり、保障がメインであることは他の保険商品と同じです。

変額保険や外貨建保険などの資産運用的な側面が強い保険もある

保険には「外貨建保険」や「変額保険」と呼ばれる保険もあります。

メインの保障機能に加えて、資産運用の側面をもつ保険商品です。

変額保険は、支払った保険料の一部を、保険会社が株式や債券などで運用し、運用実績がよければ保険金や解約返戻金が増え、反対に運用成績が良くなければ、保険金や解約返戻金が減ります。ただし死亡保険金は、最低保険金額を下回ることはありません。

外貨建保険は、契約者が支払った保険料が外貨で運用されます。

円と外貨のレート(交換比率)によって、保険料、保険金、解約返戻金の額が変動します。

このように、変額保険と外貨建保険は経済状況などに影響を受けるため、リスクはありますが、運用成績がうまくいけば、リターンも期待できるのです。

まとめ

この記事を通じて、給与明細には主に「支給・控除・勤怠」の情報が記載されており、「総支給額」-「控除額」が手取りの給与だということがわかりました。

お金に関して不安を感じている場合、保険を活用することで、将来の資金としてそなえられることも紹介しました。

保険の事をプロに相談してみませんか?

「FPナビ」なら、相談したいFPが自分で選べます。

あなたが選んだファイナンシャル・プランナーがライフプラン、家計の状況からあなたにぴったりの保険をご提案!

ファイナンシャル・プランナーに保険相談する

【お問い合わせ先】

通話・相談無料- 【受付時間】

- (平日)9:00~19:00

- (土)9:00~18:00

- 日曜は休み

| この記事を書いた人 | |

|---|---|

| ニッセンライフ |

WillNaviを運営する株式会社ニッセンライフは通販でおなじみのニッセンのグループで、セブン&アイグループ傘下の企業です。 | |

willnaviを運営する保険代理店、ニッセンライフに保険でお悩みな点や疑問点を無料でご相談できます。